In these days of a chaotic situation, Argentina has been obtained Griesa contempt. What does this new situation alter the course of events?, what are the consequences?

En estos primeros días de octubre y, en medio de una situación caótica en lo económico, la actuación de Argentina ha obtenido por parte del Juez Griesa el calificativo de desacato. ¿Qué significa esta nueva situación?, ¿cuáles son las consecuencias?.

En términos generales no significa más que eso: des-acato, no cumplir la sentencia; pero, en realidad subyace otra cuestión que tiene que ver con castigar no solo el incumplimiento de la sentencia (tema que ya hemos analizado en este blog. Es obvio que no se puede cumplir por parte de Argentina lo que dice el juez pues pasaríamos de un “default selectivo” a un “default en toda regla”) sino la insistencia del Gobierno argentino en generar procedimientos, leyes y mecanismos para no cumplirla. Quizás el próximo capítulo de esta saga tenga que ver con la multa que puede imponer el juez, pero mucho me temo que todavía esta parte del culebrón no esté maduro.

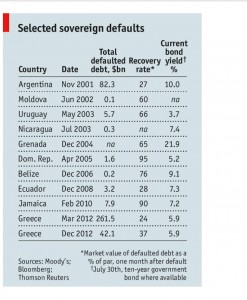

En favor de Argentina, podemos decir que la sentencia es a todas luces injusta en el tratamiento formal de los intereses que el juez acepta como normales; y, por último que los fondos buitre al tener otros instrumentos de especulación CDS con la propia deuda no tienen ninguna ganas de negociar al menos en el corto plazo.

En contra de Argentina, lo más obvio a censurar es el comportamiento del Gobierno, donde CFK está llegando a límites insospechados como presidenta de un país (acusación de intento de matarla por parte de fuerzas ocultas de los Estados Unidos) y que, además, el ministro Kicillof sigue estropeando la posibilidad de una negociación indirecta por parte de un grupo financiero para la compra de esta deuda. Las deudas pueden ser mas o menos injustas, pero no se pueden repudiar. Lo cual no significa que se no puede plantear, en las condiciones apropiadas, un “concurso de acreedores”. Mientras Argentina no supere la posibilidad de financiarse en moneda nacional, es un poco absurdo pensar que habrá financiamiento en las condiciones que pretende la nueva legislación aprobada el 11 del 11.

Las consecuencias de todo esto se pueden ver desde dos puntos de vista: uno más general y que tiene que ver con la conciencia que poco a poco se va generando en un grupo mayoritario de países sobre la necesidad de una “regulación internacional a la hora de la reestructuración deudas soberanas” .

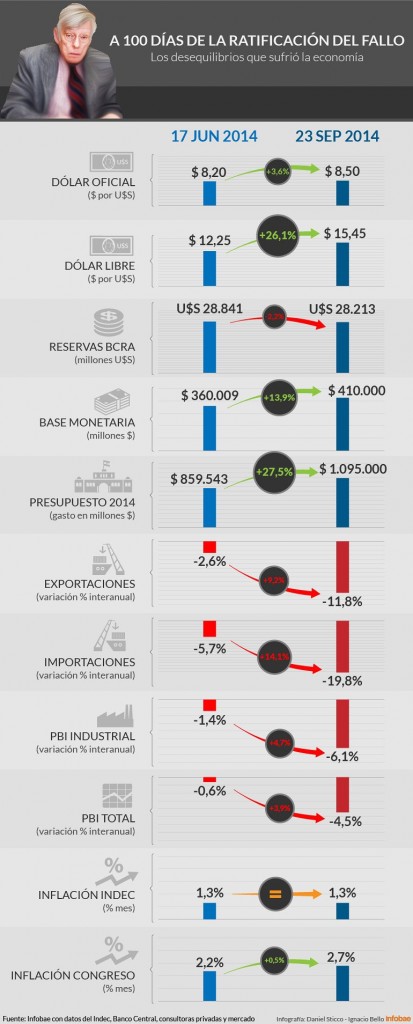

El otro más concreto para la Argentina lo podemos visualizar desde tres ámbitos distintos: en el plano económico hay muchas opiniones al respecto, pero creo que este lio de Griesa agrava la evolución de los indicadores macroconómicos (producción, inflación, tipo de cambio blue, etc etc… ) pero, también es cierto que enmascara una realidad que se veía venir desde hace un tiempo. Tampoco podemos olvidar otro factor muy importante en lo relacionado con el sector exterior y es la repentina pero firme tendencia de Brasil a entrar en una recesión económica (no olvidemos que Brasil es el principal socio comercial de Argentina).

Otros, sin embargo, opinan que el efecto es tremendo y que de no llegar a un arreglo con los fondos buitres la caída del PIB para 2015 podría ser de 4,5% y la de 2014 de 3% (esto es un caída del PIB de un 6% mas de lo previsto).

En lo financiero si está más claro que a partir del 30 de julio pasado y de la declaración de desacato se han agravado los problemas de financiamiento en Argentina. El principal problema de la Argentina hoy es obtener una capacidad de financiación que le permita producir tanto para exportar como para asegurar la demanda interna. Esta restricción (que no es nueva para el país y se explicaba muy bien en los años-70 con los conocidos modelos de “dos y tres brechas“) implica que el gobierno y las empresas tiene como prioridad cuidar y encontrar dólares que permitan este financiamiento.

En este sentido, aparece el primer dilema de cómo hacer la política económica mas acertada que permita financiar la economía en una situación de default selectivo: 1) el Gobierno (digo el ministro de economía y no así Fábrega, ex presidente del BCRA) regula cada día más; y, con ello pretende reducir entre otras cuestiones las importaciones (en septiembre el dato en tasa interanual es una caída del 20%) para que no haya sangría de dólares. Pero esto provoca más recesión y desempleo. Este mayor control ayuda a no devaluar y tratar de controlar una inflación (que a estas alturas ya nadie publica y que los observadores sitúan en un 40% y subiendo). Esta política genera su propios antídotos, como son la falta de liquidación de las cosechas agrícolas hasta que el dólar tenga otra paridad y con ello genere menos impuestos al Gobierno. Lo que implica un tendencia al déficit desbordante (sobre todo porque el sistema de subsidios no permite bajar el gasto). Por otra lado, están los partidarios de un ajuste cambiario que permita mejorar la ecuación exportación-importación, mejorar la recaudación y no entrar en pánico con las reservas. Pero todo tiene un precio y el de la devaluación puede ser un aumento de la inflación que lleve a niveles inmanejables y cercanos a la hiperinflación, caída en el corto plazo de reservas internacionales y subidas de los tipos de interés, lo que también genera recesión y desempleo.

2) En segundo lugar, la consecuencia de la novela de Griesa también afecta a lo social y a lo político pues, igual que siempre, CFK ha dividido a la sociedad entre “patria y buitres” y, en mi opinión esto puede desembocar en problemas sociales muy importantes hacia finales de año cuando las consecuencias del desempleo y la inflación se dejen sentir.

Queda un año para las elecciones presidenciales. Es mucho pero que mucho tiempo en las circunstancias económicas del país. Si en enero se llega a un acuerdo es posible que el financiamiento dé una tregua para llegar a los comicios. De no ser así y de agravarse alguna otra variable como Brasil, mucho me temo que la situación será insostenible pues con caídas del 4,5% del PIB, inflación del 50%, dólar blue 100% y aumento de desempleo no hay economía ni sociedad que pueda permanecer impasible. A estas alturas casi cualquier cosa que haga el gobierno llega tarde y mal. Y, sin expectativas favorables no es posible bajo ninguna circunstancias acertar en política económica.

3) Por último qué hacer: no está muy claro los caminos que se pueden seguir. En todo caso, los economistas y responsables políticos deberían estar pensando casi en una sola cosa: como superar la restricción externa y cómo parar la inflación. Este cóctel populista nunca termina bien, pero los experimentos neoliberales ensayados en Argentina no han sido mucho mejores si tenemos en mente lo que sucedió en 2001.

Carpe Diem

Daniel Sotelsek