¿La Nueva Normalidad?

Today , allow me to begin a show of the reality of the pandemic Covid-19 . It is time to think about imagining what the post pandemic will be and what will happen in Spain

Después de mucho tiempo he considerado la posibilidad de retomar mi blog, ya que si bien hay multitud de información en la red me parece importante iniciar un período de reflexión en lo político y económico, retomar algunos post sobre conceptos antiguos y nuevo de la economía y tratar en lo posible de hacer una reflexión sobre la realidad de la Educación.

Hoy permítame iniciar con una reflexión sobre la realidad de la pandemia justo en unos momentos donde nos jugamos mucho con la evolución de la pandemia. Es hora de pensar e imaginarnos como será el mundo post pandemia y que pasará en España con todo esto.

Ya estamos al final del túnel y creo que esto es así a pesar de los gobiernos que no han sabido administrar una emergencia sanitaria (es posible que ninguno de nosotros lo hubiera hecho mucho mejor, al menos al principio) y gracias exclusivamente a un mundo de ciencia y tecnología que ha permitido a un año de declararse la pandemia crear y producir una cantidad importante de vacunas con nuevas técnicas (también es de agradecer el comportamiento de la población ).

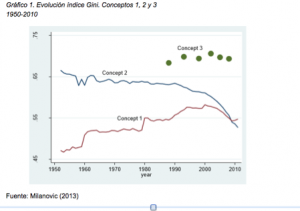

En tan solo 360 días es mucho mayor el número de personas vacunadas que las que se han infectadas con el virus. Una pandemia que ha dejado y sin duda dejará en el camino muchas vidas sobre todo de nuestros mayores. Pero seamos sinceros el impacto sobre el porcentaje de población mundial (1,5% de infectados y 0,03% de fallecidos) no ha sido ni mucho menos de escándalo si lo comparamos con pandemias anteriores (40 a 50 millones de habitantes -de una población de 1.800 millones- murieron en la pandemia de 1918 y cerca del 50% de la población mundial llegó a infectarse) o con eventos puntuales como el tsunami de 2005 en el Índico (300.000 muertos en un día), el tema central es que esta vez la diana ha sido en el mundo emergente y principalmente desarrollado (China, USA, Europa) y no es la primera vez, la crisis financiera de 2008 también estuvo por estos lares.

Por lo tanto para salir del túnel vacunas y mas vacunas, ya es hora que digamos con un tono algo mas fuerte a los políticos y pseudo expertos que el valor multiplicador de una vacuna tanto en euros como en vidas es muy elevado mucho más de lo que se piensa , por ello un día menos de covid es mucho futuro. Quizás entablar negociaciones con las farmacéuticas para liberar parcialmente las vacunas y producir a escala global es un reto que deberíamos pensar (es calderilla si lo comparamos con los costes de lo que implica salir de la crisis sanitaria mas tarde). Si bien los argumentos en contra de liberar patentes es de sobra conocido lo que se propone es una suerte de expropiación a precio de mercado de esas patente y por un tiempo prudencial. Así a bote pronto vacunar al 70% de la población mundial costaría unos 75.000 millones de euros (con un precio medio de 15 euros), y que significa eso al lado de las cuantiosas ayudas por ejemplo los 750.000 millones del Fondo Europeo en fin , la geo estrategia ha jugado y sigue jugando un papel especial en esta crisis. Por eso, al menos no nos llamemos a engaño.

Dicho esto y suponiendo que pasamos el bache, el mundo vuelve a enfrentar dos situaciones muy complejas como el cambio climático (posiblemente el origen de esta pandemia y vaya a saber de cuántas cosas más en el futuro) y la cuarta revolución industrial en un contexto de un mundo globalizado. Para enfrentar estas cuestiones España lo hace con algunas tareas pendientes: el modelo productivo ha demostrado en 2008 (construcción ) y en 2020 (servicios turísticos) que el país no puede salir adelante mientras no transforme esa realidad, por lo tanto la economía verde y circular, la digitalización y la innovación (hay que diferencias innovación de ciencia y tecnología) tienen que ser una prioridad en esta nueva etapa.

No se tratar de poner el PIN de los ODS en la solapa, es algo mucho mas complejo no se vayan a creer que es fácil llevar a cabo esta tarea tal cual estamos organizados política y territorialmente, tal cual organizamos nuestro modelo educativo , tal cual estamos organizando nuestro futuro de las pensiones y el mundo de los subsidios.

Un cambio de modelo productivo no se puede hacer sin mediar cambios profundos e intensos por lo tanto si no se visualizan esas transformaciones y no se discuten el coste de las mismas no nos engañemos es que “todo cambia para que nada cambie”.

Cuidado que el desempleo y el incremento de la pobreza pueden condicionar estos cambios tan necesarios para que en la nueva crisis no nos pille desnudos y seamos nuevamente uno de los países Europeos más perjudicados. Y lo que si es seguro es que las crisis parecen no diferenciar entre desarrollo y subdesarrollo.

Por lo tanto, el mundo post pandemia debe ser un cambio no como la TV de blanco y negro a color sino como del papiro a la imprenta y en eso radica los cambios en el modelo de pensiones, de empleo público, de estado de bienestar, de funcionamiento democrático y de priorizar los derechos humanos fundamentales.

La nueva normalidad no pasa por afirmar de manera frívola que la gente irá menos a la oficina o que los viajes de negocios se van a reducir, la nueva normalidad implica imaginar una economía distinta donde la próxima crisis no nos afecte en sectores que representen el 15 o el 20% de nuestro PIB, dicho lo cual implica la firma de un contrato social distinto entre lo público y lo privado, lo ético y lo estético, los jóvenes vs los mayores, la investigación vs la innovación, los políticos vs los ciudadanos y así tantas otras cuestiones que pasamos de puntillas.

Carpe Diem.