The one that gives and distributes gets the best part: The income inequality

In this post, I would like to reflect on a very important topic to the economists in recent months: I am referring to the inequality of income distribution. The first question to analyze is that this issue is much more complex than it initially appears, what is the measure under consideration?. Income inequality between people (functional inequality); inequality in the territories (regional inequality);or inequality of income distribution between generations (temporal inequality). In this sense the book of Piketty is a good approximation to the discussion.

En este post me gustaría reflexionar sobre un tema muy de moda en los últimos meses tanto entre los economistas como en la sociedad en general: me refiero a la desigual distribución del ingreso.

Lo primero que debemos decir es que esta cuestión resulta mucho más compleja de lo que aparece a primera vista, ¿cuál es la medida que estamos considerando? la desigualdad de la renta entre las personas (desigualdad funcional ), la desigualdad en la distribución de la renta en los territorios (desigualdad regional) o la desigualdad de la distribución de los ingresos entre las generaciones (desigualdad temporal). Según sea el caso puede suceder que personas que tienen una renta parecida en un país consideren que la desigualdad de la renta regional es lo importante. También puede suceder que países (OCDE) con igual renta y distribución (convergencia) entre un grupo de países (OCDE) consideren que lo importante es que las generaciones presentes estarán mucho mejor que las generaciones futuras.

Lo segundo y no menos importante es definir donde están los límites de una desigual distribución de la renta. Muchos aceptarían de buen grado que una mejora en la distribución (equidad) forma parte de una mejora en el bienestar social, pero recordemos que el bienestar social también requiere de un nivel de eficiencia (crecimiento). Por ello, fijar el umbral no es una cuestión baladí y, en todo caso, representa un juicio de valor muy difícil de distinguir. Me atrevería a afirmar que a mayor igualdad no implica necesariamente un mayor bienestar.

La tercera cuestión tiene que ver con la definición de renta: la idea es sencilla: con más renta, las personas pueden tener acceso a más bienes y servicios, pero también es cierto que hay un agente que es el Estado que puede redistribuir la renta a través de la provisión y disfrute de los así llamados bienes públicos. (salud y educación) Esto último casi nunca se incorpora en las medidas tradicionales de desigualdad. (índice de Gini, curva de Lorenz,etc.) Además, es curioso, pero la globalización también provee “bienes públicos” globales que poco a poco se van incorporando en nuestro devenir diario.

En fin, un tema complejo que casi siempre se decanta por un sesgo muy peculiar y jerarquizado donde primero se considera la desigualdad entre las personas, luego entre los países y muy poco entre las generaciones. Dicho esto, mi reflexión seguramente pecará de más de lo mismo y será susceptible de muchas críticas.

Piketty, el economista de moda, con su libro “Le capital au XXI siècle” ha dado una patada en toda regla al avispero y saca dos conclusiones muy contundentes: la primera es que el rendimiento del capital en un sentido amplio (tanto de las rentas como del patrimonio) se ha mantenido constante durante muchos años (su estudio comienza en el siglo XIX para algunos países) y ha sido muy superior a la tasa de crecimiento de la economía lo que deja mal parado a la parte de la renta del trabajo. Este hallazgo implica que la distribución del ingreso va de mal en peor para la mayor parte de las sociedades (independientemente de su nivel de desarrollo). La segunda conclusión es que esta situación que denomina “capitalismo patrimonial” junto a una estabilidad en el crecimiento de la población llevará a la sociedades a niveles inaceptables de convivencia. Su tesis se apoya en evidencias empíricas: el mundo ya pasó por esto a principios del Siglo XX, cuyo resultado más inmediato fue la Primera Guerra Mundial.

El estudio de Piketty no hubiera sido muy cuestionado por algunos economistas de no ser porque pone en entredicho principios básicos de la teoría económica: -amén de la crítica de algunos autores como Giles´s o Sala -i -Martin que se centran en constatar errores en los datos, y que desde mi punto de vista no son tan relevantes-.

El primero es que el rendimiento del capital se presuponía que era decreciente y, por ello, a medida que se acumulaba más y más, rendiría menos y menos. Sin embargo, por muchas razones que en este post no trataremos en detalle (en todo caso menciono una que es la globalización) este principio no se ha cumplido. Los rendimientos del capital se han mantenido y se mantendrán constantes y, por encima del crecimiento del PIB (renta). El segundo principio tiene que ver con lo que afirmaban muchos economistas del desarrollo (entre los cualesKuznets y su ya famosa curva en forma de U invertida) respecto al punto de inflexión por encima del cual cuando una sociedad alcanzaba un determinado nivel de renta la distribución del ingreso mejoraba. En otras palabras, los datos que parecían mostrar cierta igualación de la renta del capital y el crecimiento (lo cual indicaría que la distribución mejora) estaba muy sesgada por un período de “oro” que abarcaba los años posteriores a la segunda guerra mundial (1950) hasta la crisis del sistema financiero internacional (1971).

Aún más en Estados Unidos, Japón o la propia UE, la desigualdad no sólo está aumentando en líneas generales, sino que hay una porcentaje en lo alto de la pirámide, el 10%, el 1% y el 0,1% que cada vez acumulan un mayor nivel de riqueza; y, esto no puede continuar por mucho tiempo afirma Piketty, quién propone algo así como un impuesto mundial al capital.

La medida de desigualdad que Piketty y sus colaboradores proponen viene a ser la cantidad de años medidos en ingresos (PIB) que contiene la cantidad de capital de una economía. O sea un “5” significa que un país necesita 5 años de PIB para alcanzar la medida del stock de capital o de la “riqueza”.

En este sentido, han aparecido numerosas reflexiones en torno a las conclusiones y medidas usadas por Piketty, pero sin duda quién más nos ilustra (no podía ser menos) es un artículo de Robert Solow (padre de la teoría moderna del crecimiento económico) al respecto. Si bien los argumentos de Solow son muchos mas detallados, se puede decir de manera resumida, que para él lo importante es encontrar las causas del problema. Qué es lo que hace que las sociedades distribuyan de forma inequitativa. Menciona lo que ya era de sobra conocido: las causas pueden ser la caída del salario, la falta de protección sindical, los contratos, los cambios tecnológicos, la segmentación del mercado del trabajo, la globalización, etc… Sin embargo, hay algo que no explican estas causas y es el crecimiento desmedido de ese 1% que cada vez tiene mayores ingresos y riqueza.

Una primera aproximación al núcleo del problema parte de distinguir la idea que tenemos de riqueza, que a su vez genera una renta anual, de la idea de capital como factor de producción (maquinarias por ejemplo) que es la llamada renta del capital; pero es distinta a la idea de riqueza, sobre todo porque muchos activos que forman parte de la riqueza no son productivos en un sentido tradicional. (Solow pone el ejemplo de un cuadro valioso colgado en una pared cuyo “renta” depende de las condiciones de mercado y no de la productividad).

Solow insiste en que este punto es el relevante y es lo novedoso en la discusión de Piketty: si la tasa de retorno del capital es mayor que la tasa de crecimiento de la economía (incluida la población) sin duda la distribución mejora en el sentido del capital y empeora en el sentido del trabajo. Y aquí entra el 1% de los más ricos pues ellos obtienen ingresos de la acumulación de su riqueza (obtenida a través de sus elevados salarios) pero como no gastan todo lo que ingresan, siguen acumulando riqueza. Y así sucesivamente de manera tal que a largo plazo si bien la tasa de retorno del capital productivo (dadas unas condiciones normales) se mantiene constante, no sucede lo mismo con el ratio riqueza-ingreso que cada vez es mayor. Lo que termina con la idea de una distribución de la renta que cada vez es mas injusta.

En pocas palabras es el ingreso proveniente de los salarios de los más ricos que acumulan riqueza lo que explicaría, en principio, la idea de Piketty sobre la distribución del ingreso. Y, no necesariamente la idea de que los rendimientos del capital son mayores que los rendimientos del trabajo.

Otra cuestión que resulta de interés es preguntarse: porqué está sucediendo (como nunca antes en la historia de los países desarrollados) que pocos tengan tanto. No estoy seguro de la respuesta pero el fenómeno de la “globalización” nos puede dar una primera pista. D. Rodrik define a la globalización como “la integración comercial y financiera intensificada”. Si esto es cierto, y muchos aún dudan de que se esté produciendo una verdadera globalización (lo cual significa que apenas hemos visto el principio), es posible que la expansión de los mercados genere una prosperidad sin precedentes si nos atenemos a que cada uno produzca lo que sabe hacer mejor y lo podamos vender a una clientela global.

Por otra parte, el Estado Nación cada vez tiene menos oportunidades de regular este proceso, y recordemos que es el Estado y no el mercado el que podría ayudar a mejorar la creciente desigualdad en la distribución del ingreso. En definitiva, si defendemos la jurisdicción nacional se puede perjudicar la eficiencia que generan mercados globales; pero si defendemos la jurisdicción global se puede perjudicar la equidad que aseguran las reglas de juegos nacionales.

Un mundo mas amplio implica empresas y megacorporaciones antes desconocidas y la gestión empresarial genera una clase diferente de trabajadores (el 1%, 0,1%) cuyos ingresos hacen que la tendencia de la distribución de la renta sea cada vez a peor y refuerce el argumento de Piketty y porqué no las ideas preliminares de Maskin sobre los efectos de la globalización y la desigualdad entre los trabajadores de los países menos desarrollados lo cual explicaría la segunda cuestión: porqué los países pobres no alcanzan a los países ricos, sino todo lo contrario.

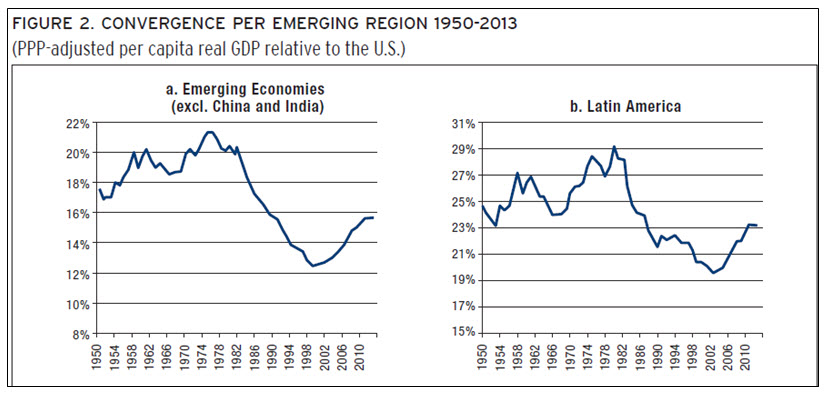

Por último, y solo de pasada me gustaría mencionar lo que sucede con la desigualdad entre los países: hasta que punto los países pobres están alcanzado a los ricos (convergencia) en los niveles de renta.

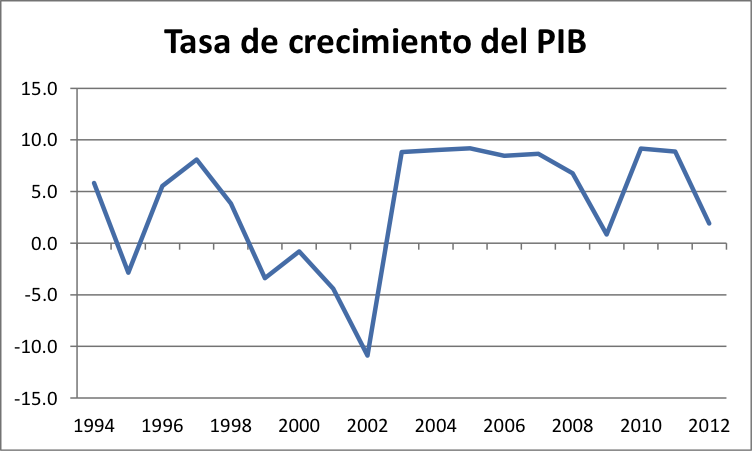

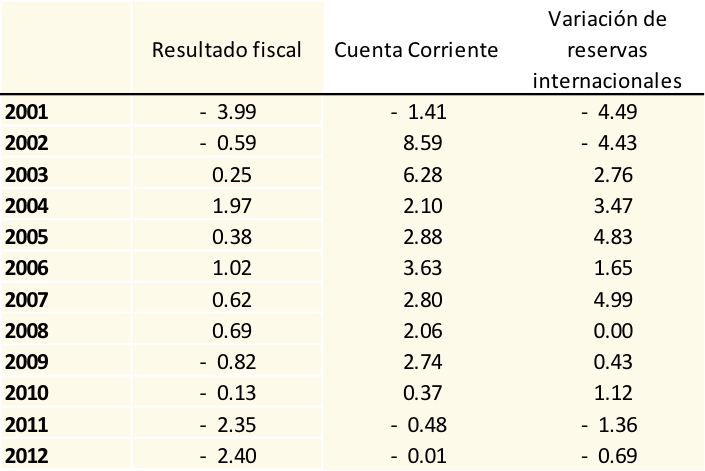

Hasta no hace mucho, veinticinco años atrás se creía que, por fin, los países menos desarrollados convergerían con los niveles de renta de los países ricos. Quizás la tecnología y la globalización dieron rienda suelta a la idea de un mundo más igualitario; y que el concepto de economías emergentes reemplazarían definitivamente al concepto de economías subdesarrolladas. Pero a medida que han pasado los años, los datos y la experiencia no parece demostrar que esto sea así. Si excluimos India y China (que no es poco) la gráfica tomada prestada del Blog de Brookings Institutions (E. Talvi) muestra que comparado con EEUU la mayor parte de los países emergentes no convergen con la renta de EEUU. La gráfica de la derecha incluye solo América Latina y la situación es mas o menos parecida, aunque se puede destacar que la crisis del 2008 ha cambiado un poco la tendencia. Pero en un período de sesenta y cinco años la situación no solo no ha mejorado sino que ha ido a peor.

En este sentido, el estudio de la convergencia ha regresado al principio: ¿Cuáles son los “drivers” del crecimiento? ¿Qué es lo que hace que una economía aumente su productividad? Aunque nos desagrade sabemos muy poco de estos temas como para asegurar que apostando por cuestiones como el capital humano o la tecnología, el crecimiento será suficiente para que los países rezagados alcancen a los países desarrollados.

Es probable y, solo probable, que podamos descubrir que la desigual distribución de la renta es uno de esos factores esenciales para la convergencia; y, por lo tanto, a medida que la distribución empeora, también le sucede lo mismo al crecimiento; y así el círculo vicioso se puede poner en marcha y el proceso de convergencia se aleja cada vez más.

Nos queda para un siguiente post tratar la tercera visión de la desigualdad: me refiero a la desigualdad temporal (generaciones presentes y futuras) Dejo un aviso a navegantes: la encuesta global de felicidad nos indica que más del 65% de los jóvenes creen que vivirán peor que sus padres….

Daniel Sotelsek