España, Europa y Estados Unidos tienen, en poco tiempo, citas electorales que pueden ser cruciales para el futuro de sus sociedades. Estas elecciones son muy importantes, básicamente, por una razón: en muchos años es la primera vez que nos enfrentamos a populismos y nacionalismos con una probabilidad cierta de gobernar y eso, sin duda, pone de pelos de punta a mucha gente.

En este sentido, las cosas no van tan bien como nos gustaría, pero debemos ser conscientes de que tampoco van tan mal. El mundo, y en ello cuento, no solo a España, Europa y Estados Unidos, ha experimentado un tiempo muy largo de paz y prosperidad. Indicadores sociales como la mortalidad infantil o la esperanza de vida han mejorado de manera exponencial, incluso en regiones como África. La pobreza y la desigualdad son mucho menores que hace ochenta años. Nos guste o no, en Occidente, el nivel de vida de la población medido como se quiera ha ido a mejor.

Ni hablar de cómo ha mejorado la política: atrás quedaron tiranos como Hitler, Stalin y las dictaduras sangrientas del siglo XX, lo cual no implica que haya que bajar la guardia ni que las guerra “no mundiales” no nos afecten. La amenaza yihadista o países como Corea del Norte son un lastre que debemos atender.

Dicho esto, la situación económica de España ha mejorado desde el final de la crisis. El paro ha bajado y la economía crece, dos indicadores necesarios para mantener la sociedad del bienestar que los cuatro partidos mayoritarios, cada uno a su manera, propugnan. Nadie sabe a estas alturas qué pasará en las elecciones ni quién gobernará España los próximos años, pero de lo que si estamos seguros y esto me parece lo más importante es que ningún gobierno podrá hacer lo que le venga en gana. El partido o partidos que gobiernen deberán ser prudentes en sus acciones y concertar casi todas las medidas importantes que decidan tomar: la reforma de la constitución y la cuestión territorial deberá acometerse por consenso; y, no solo por una mayoría de derechas o de izquierdas. Quizás es un bueno momento para resolver tres de los grandes problemas de España: la constitución, la organización territorial y la educación; y, dejar para más adelante otras cuestiones igual de importantes para el día a día, pero que pueden esperar.

Es curioso pero ningún partido habla de Europa en la campaña, básicamente porque quita votos. Hablar de Europa no es prudente ni popular, pero deberíamos reflexionar sobre este tema porque el futuro de la Unión Europea es otro de los grandes desafíos que enfrentamos. Casi nadie en Europa habla de Europa y su gobernanza. Qué debemos hacer para retomar la confianza en Europa: creo que la respuesta se encuentra en redefinir cuál es el objetivo de la Unión Europea. Para qué sirve a los ciudadanos más allá de mantener la paz y la concordia (cosa que no está tan mal si miramos la historia de los últimos doscientos años). Creo que es importante pensar en una Unión Europea mas reducida, al menos, en lo que se refiere a la unión política, la cual debe incluir la unión monetaria (más o menos consolidada con el euro) y la unión fiscal.

En este punto, entra de lleno la próxima votación del referéndum del Brexit sobre la permanencia o salida de la Unión Europea. A estas alturas nadie sabe tampoco que pasará, pero desde mi punto de vista, siendo coherente con lo dicho anteriormente, no pasará nada pues el Reino Unido no forma parte del proyecto europeo que tiene futuro. Si gana el “si“ se abran marchado de Europa donde nunca se integraron del todo; si gana el “nó” se quedarán en esa Europa que debe redefinirse y donde mucho me temo los ingleses no ven un futuro muy promisorio. En todo caso pienso que el “remain” se va a imponer” y el Brexit no se producirá.

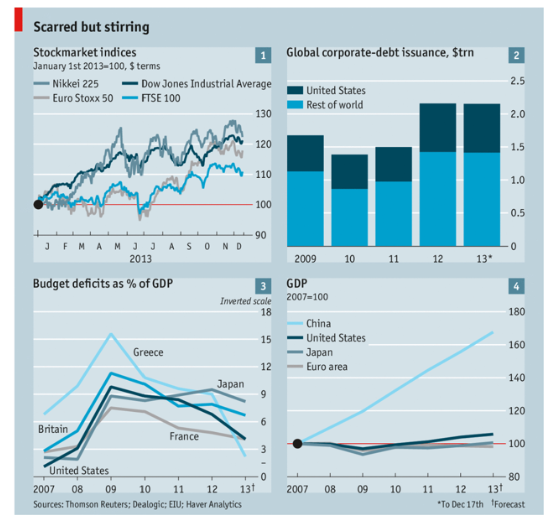

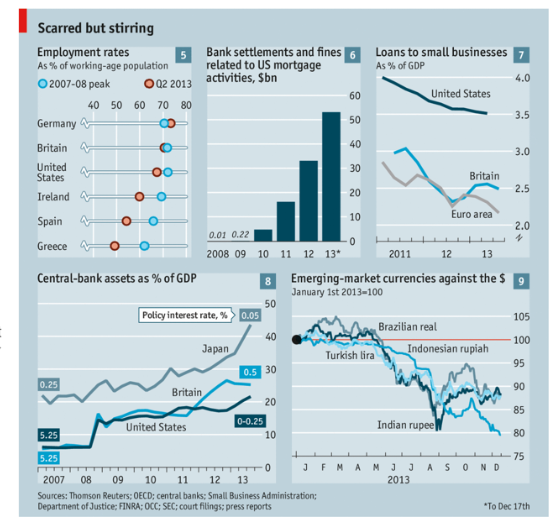

Por último, quedan las elecciones en Estados Unidos que pintan de lo más interesante (al menos hace años que no había un republicano tan populista como Trump, ni una lucha por la izquierda de la izquierda). Un país, que digan lo que digan, ha sufrido la peor crisis económica y financiera de los últimos años y ha salido adelante en tan solo cinco años, lo cual muestra que a pesar de la amenaza de las economías emergentes sigue siendo una locomotora mundial.

Por esa razón, las elecciones norteamericanas posiblemente son más relevantes para nuestro bienestar que lo que pase en España, o incluso en Europa. Con el resultado de las elecciones presidenciales americanas nos jugamos que el ámbito atlántico pierda importancia, y que los factores positivos de una globalización (con sus luces y sombras) se desvanezca. Donald Trump puede generar una política que vaya en contra de los valores que hacen de ese país el motor de la economía mundial, la integración, la tolerancia y el empuje de una clase media que ha logrado avances en productividad sin precedentes; y que lidera el conocimiento y la tecnología que nos ayuda a mejorar nuestro bienestar.

Tenemos que preguntarnos porque el populismo está avanzando. Hay que preguntarse por qué sucede y no negar la mayor. Esta pregunta tiene muchas respuestas, pero se me ocurren algunas que nos deben hacer pensar. La primera es la falta de trabajo tanto cualificado como no cualificado. El empleo ya no se crea como antes y la sociedad tendrá que dar respuesta a un mundo sin empleo y con muchos pensionistas; así será la sociedad del futuro. La segunda es que la nueva economía tecnológica es deflacionista. Todo se hace más barato, el capital en si mismo y su propiedad ya no son relevantes (incluso el discurso de la clase anticapitalista tendrá que cambiar). La lucha se dará al interior del mercado laboral, pues esa será la fuente de la desigualdad que no parece disminuir. El 1% más rico de la población ha surgido ya no del capital, sino de los elevados salarios de los ejecutivos que gestionan mega empresas que nadie controla, al menos como antes. La tercera respuesta se encuentra en el mundo de las finanzas. Los bancos comerciales y la intermediación pronto tenderán a desaparecer y el mundo interconectado suplantará a una élite financiera que ha sido la dominante en los últimos cincuenta años. El cuarto tema es el nuevo orden internacional, los países del Pacífico y los emergentes habrán logrado, antes que tarde, una importancia impensable hace unos años. Los países emergentes han pasado de representar el 36% del PIB Mundial en 2012 al 60% en 2020, mientras que la UE ha retrocedido del 30% al 15% en tan solo 40 año. Las instituciones multilaterales tendrán, por tanto, nuevos protagonistas, lo cual puede implicar que los bienes públicos internacionales se cada vez más públicos y menos occidentales.

Por todo esto, creo que lo que pase en España el 26-J no es tan relevante ni será tan grave, tanto si sigue Rajoy y su política de austeridad como si gana Iglesias y el populismo llega al poder, pues hoy más que nunca el meollo de la cuestión, nuestro bienestar futuro está en Europa y mucho más en Estados Unidos.

Hace poco me llamó la atención una frase que mencionaba el secretario de Naciones Unidas a los estudiantes en una universidad americana: “voten programas y no candidatos” y un estudiante que estaba a mi lado se preguntaba: “dónde se pueden consultar los programas” ….

Carpe Diem

Daniel Sotelsek