The behavior of Germany (all for one and one for one)

Ultimately the recession in Europe is reaching all corners of the continent. Days ago, the Federal Statistical Office of Germany published economic data for the last quarter of 2012, reflecting a decline in GDP of 0.5% QoQ.

This means that we are facing the largest decline since the end of the recession in 2009.

Todos para uno y uno para uno

Finalmente la recesión en Europa va alcanzando todos los rincones del continente. Días atrás, la Oficina Federal de Estadística de Alemania publicó los datos correspondiente al último trimestre de 2012, que reflejan una caída del PIB de 0.5% respecto al trimestre anterior (datos desestacionalizados). Esto significa la mayor caída desde el fin de la recesión de 2009 y quedar nuevamente al borde de la recesión (es decir, presentar dos trimestre consecutivos de variaciones negativas), aunque muchos analistas descartan este escenario a partir de los datos de confianza de los empresarios. En todo el año la economía germana se expandió solo 0.7%, continuando con la desaceleración iniciada a principios de 2011.

Asimismo, resulta curioso que a pesar de la desaceleración, Alemania terminó el año con un superávit fiscal del 0.1% del PIB, algo que sucede por primera vez desde la recesión de 2008 – 2009 y por tercera vez desde la unificación del país. De esta forma, en una nueva muestra de ortodoxia económica, la política fiscal alemana está siendo completamente pro-cíclica, es decir ajusta las cuentas fiscales en un momento de desaceleración de la actividad económica.

En efecto, al analizar las causas de la caída del producto puede notarse el impacto de la crisis en el resto de Europa. Las exportaciones, motor económico del país, más aún luego de la entrada en vigencia de la moneda única, crecieron en 2012 algo más de un 4% interanual, lo que representa la mitad en relación a 2011. Esta evolución de las exportaciones generó una revisión de la política de inversiones de las empresas, que provocó una disminución de la inversión de 4.4% en el año. Así, con las cuentas fiscales ajustándose, los únicos componentes de la demanda que contribuyeron a compensar la desaceleración fueron el consumo (creció solo 0.8%) y las importaciones, que cayeron 3.7%, en otro claro indicador de contracción de la actividad.

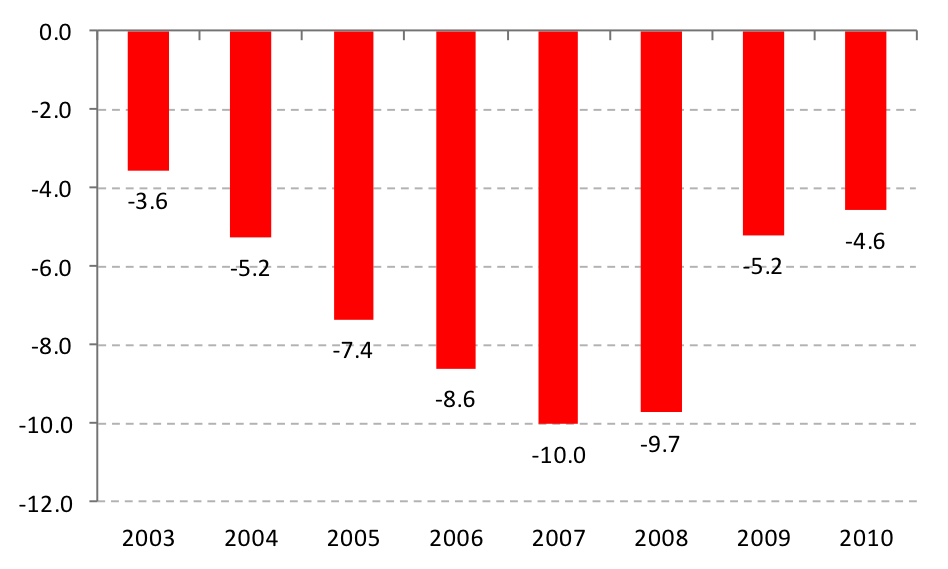

Lo más llamativo de todo es que Alemania tiene la posibilidad de financiarse en los mercados financieros internacionales prácticamente gratis. Aún así no está dispuesto a fomentar la demanda interna, y con ella la demanda de productos de sus socios europeos. Bajo esta perspectiva suena cada vez más ingenuo pedir a la Unión Europea que modifique la política de ajuste recomendada a los países con solvencia más comprometida. Si en estas condiciones ni siquiera Alemania se anima a realizar políticas expansivas, poco es lo que podemos esperar de países como España con déficit de la magnitud que todos conocemos (y que nadie se atreve si quiera a mencionar).

Alemania fue uno de los países más beneficiados por creación de la Zona Euro. En efecto, su intercambio comercial pasó de estar equilibrado a presentar un superávit del orden del 6% del PIB, fundamentalmente gracias al comercio intra-zona. Por lo tanto, sería uno de los perjudicados de la ruptura del Euro. Sin embargo, parece que está haciendo todo para que ello suceda. Una unión económica es mucho más que tener una moneda única o eliminar los aranceles al comercio. Debería ser también un sentimiento de pertenencia. Es evidente que este sentimiento no se logró en Europa. Caso contrario, no se explica que un país que se haya beneficiado tanto de la unión con sus socios, no esté dispuesto a dar una mano cuando ellos lo necesitan. Lo que la miopía muchas veces no deja ver es que asumir un coste en el presente puede evitar un coste futuro mucho mayor, y por tanto apostar como se hizo en situaciones similares por los beneficios de la unión.