Reviewing issues of “public and private debt” ….

Today we are going to continue this section talking about the debt in Spain. I think this issue previously required an explanation on some basic concepts, for later understand some questions that we ask ourselves day by day.

Hoy continuamos esta sección con un tema como el de la Deuda en España. Me parece que este tema requiere una explicación sobre algunos conceptos para entender algunas preguntas que nos hacemos todos los días….

¿Cuán endeudados estamos realmente?

Continuando con el nuevo bloque “repasando temas de economía”, en esta oportunidad vamos a tratar un tema en muy boga últimamente: la deuda soberana. ¿Cuándo un país se encuentra muy endeudado?

Todos los días aparecen noticias en los diarios y en la televisión acerca del enorme esfuerzo que debe hacer España para enfrentar los pagos de su deuda externa y las dudas acerca de su capacidad de pago. Una primera mirada a un simple gráfico hará que todas estas cuestiones, que ya tan arraigadas las tenemos, resulten al menos llamativas. Como se puede ver en el gráfico siguiente, España es de los países desarrollados menos endeudados. Entonces, ¿por qué se duda de nuestra capacidad de pago y no de la de Japón, país que lidera la lista, o de Estados Unidos o Alemania, quienes tienen en endeudamiento en términos del PIB mayor a España?

Deuda bruta del gobierno general

% PIB

Fuente: International Monetary Fund, World Economic Outlook Database, October 2012

En primer lugar, una aclaración. El indicador que observamos no es el endeudamiento en términos monetarios, sino en términos del producto bruto interno anual (PIB), es decir de todo lo que produce una economía en el lapso de un año. Esto es así porque justamente una parte de esa producción será, indirectamente, la destinada al pago de la deuda. El camino es el siguiente: el Estado recauda impuestos sobre una gran diversidad de bases imponibles (el consumo, las ganancias, etc.). Estas bases imponibles están estrechamente relacionadas con la producción. Entonces, una deuda en términos absolutos no nos dice nada acerca de la capacidad de pago. Por ejemplo, la deuda nominal de Estados Unidos sería por magnitud impagable para cualquier otro país. Del mismo modo, la deuda de Grecia, para muchos impagable por dicho país, sería insignificante para otros países, entre ellos España. Entonces, se toma la deuda en relación del PIB, para dar cuenta de la capacidad de pago de la economía.

Hecha esta aclaración, queda por contestar la pregunta principal de este post. Si España está entre los países menos endeudados en términos del PIB dentro de los países desarrollados, entonces ¿por qué se duda tanto de nuestra capacidad de pago?

En primer, una obstáculo es que al no tener Banco Central propio, España no posee la capacidad de emisión de la moneda en la que está denominada su deuda. En otras palabras, si un país está endeudado en una moneda cuya emisión tiene potestad, entonces ante cualquier dificultad para recaudar lo necesario para hacer frente a los pagos de la deuda, siempre queda la opción de emitir dinero. Si bien muchos economistas advierten acerca del riesgo inflacionario, entre otros, de esta práctica, muchos otros la desestiman o la toman como un mal menor, mientras que en la realidad es lo que hacen muchos países, entre ellos Estados Unidos. Pero España no tiene la potestad autónoma de emitir Euros, por lo que para pagar su deuda solo le queda la opción de recaudar impuestos. Perder la capacidad de emisión es perder la capacidad de hacer política monetaria

Luego, también se deben tener en consideración los plazos de vencimiento de esa deuda. Un país puede tener un porcentaje de deuda sobre PIB muy bajo, por ejemplo 25% como Australia, pero que toda esa deuda deba ser pagada en un mismo año. Si no se hacen los ahorros necesarios en los años previos, pagar en un solo año el equivalente a la cuarta parte de la producción anual de una economía es prácticamente imposible. Por lo tanto, ese país de seguro caería en default. Por el contrario, una país con un cociente de endeudamiento elevado, por ejemplo más del 100% del PIB como Estados Unidos, puede tener plazos de vencimientos muy a largo plazo, por lo que puede tener tiempo para generar el ahorro para el pago, o incluso para que la economía crezca y ese porcentaje se reduzca por el simple hecho del aumento del PIB. Como vemos en el siguiente gráfico, el 9% de la deuda española tiene un vencimiento menor a un año, es decir que España debe pagar o renegociar más del 6% del PIB en deuda en los próximos 12 meses.

Deuda española por vencimiento

% del total

Fuente: Eurostat

Esto abre otro campo de discusión. Si hay confianza en la capacidad de pago del país, muchas veces no importa tanto qué porcentaje de la deuda vence en el corto plazo, porque se da por sentado que la mayor parte de ese monto se renegociará. Pero si no hay tanta confianza en la solvencia del país, entonces muchos inversores no aceptarán renegociar la deuda y solicitarán el cobro en efectivo. En ese caso, sí importa que el país cuente con los recursos líquidos necesarios. Esta confianza, en parte, es la que lleva a que para países como Alemania, Reino Unido o Estados Unidos, con porcentajes de deuda mayores a los de España, no se ponga en duda en con tanta insistencia su capacidad de pago.

Por último, pero no por ello menos importante, se debe tener en cuenta el interés que paga la deuda contraída. Por mayores que sean los plazos del capital de las deuda, los intereses se suelen pagar todos los años. Un país que tenga una deuda con vencimiento a largo plazo, pero cuyos intereses sean muy elevados, puede presentar problemas de solvencia por la dificultad de hacer frente, ya no al principal de la deuda, sino a los intereses. España, los últimos años, ha venido sufriendo subas cada vez más importante en los intereses que debe ofrecer para colocar deuda. Básicamente, esto es la famosa “prima de riesgo”. Que la prima esté en 450 puntos básicos, significa que España está pagando por su deuda 4,5 puntos porcentuales más que Alemania.

En definitiva, las dudas acerca de la solvencia de España no radican tanto en su nivel de deuda en relación el PIB, sino más bien en su vencimiento, y más aún debido al elevado interés que se paga. Se debe tener en cuenta que la hiperinflación alemana de posguerra se produjo principalmente por los elevados costos que los aliados le impusieron, los cuales representaban el 8% del PIB anual. España, con una deuda del 70% del PIB (y creciendo), 9% de la cual se debe hacer frente en los próximos 12 meses (es decir, más del 6% del PIB) y un interés que alcanza casi al 6% anual (es decir, otro 4% del PIB, totalizando un 10%), se enfrenta a un calendario de pagos muy exigente. Para ello, deberá renegociar buena parte de la deuda, pero para ello se le exige cada vez más intereses, lo que a su vez agrava el problema.

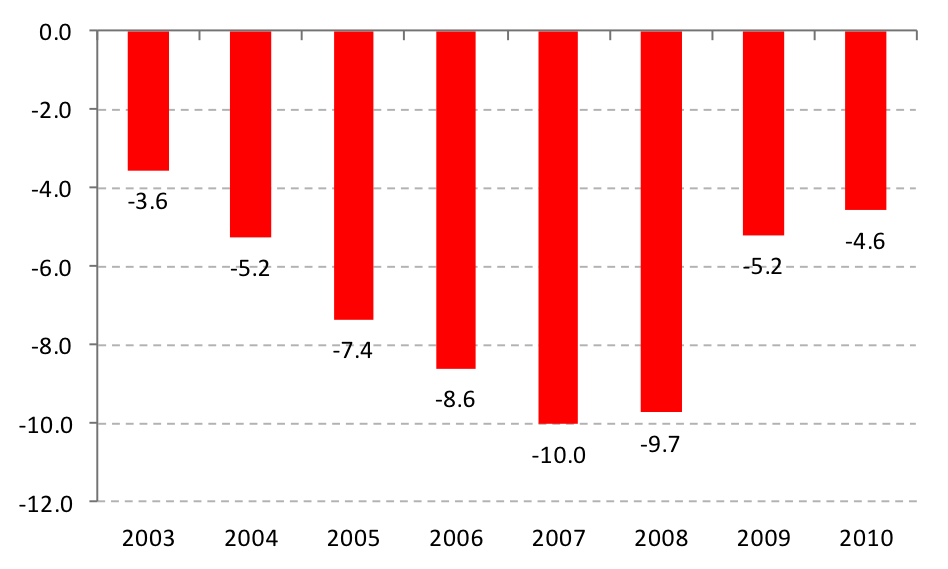

Un elemento adicional es el incremento de la deuda que se genera porque no somos capaces de tener más ingresos que gastos en el Estado: eso que se llama déficit del sector público es la cifra que debemos sumar a nuestra deuda: por ejemplo si este año el déficit del estado es del 6%, hay que agregar para el año 2013 ese incremento del endeudamiento que a su vez genera intereses. Si sumamos esto a la cifra anterior del 10%, España tiene un esfuerzo teórico de 16% (si el déficit no se coloca a largo plazo) tema que sin duda pone en tela de juicio nuestra solvencia

Parte de la solución está en manos del Banco Central Europeo, y sus posibles compras de deuda soberana. Pero ya avisaron que para eso España tiene que pedir el rescate completo, lo que posiblemente terminará haciendo pues necesita como agua de mayo que al menos bajen los intereses.

Otro tema que es necesario explicar sobre la deuda es que debemos dividir la administración central (de la que estábamos hablando) y las comunidades autónomas. Son éstas últimas las que han aumentado de manera considerable su endeudamiento en 2011: un 17% más y ya representa un 13,1% del PIB de España. Desde 2008 la deuda de las comunidades se ha incrementado un 130%. La suma de ambas es la “Deuda Pública”

Por último hay que aclarar que la deuda pública (de la administración y de las comunidades) no es lo mismo que la deuda privada. En la gráfica se puede ver desde el año 1994 y hasta 2011 como ha evolucionado la deuda pública y privada. Esta última representa el 200% del PIB en 2008 y ha crecido al 10% anual desde el año 2001, lo cual significa que el sector privado que ha empujado el crecimiento lo ha hecho a través del crédito. Desde 2009 el sector privado ha ido disminuyendo suavemente su deuda o sea ahorrando más. Ese es el motivo por el cual muchos afirman que no es posible que en una economía ahorren todos: sector público y sector privado sino el despegue no es posible, a menos que vengan nuevos inversores de fuera.

Lo importante es destacar que el endeudamiento global de España ha llegado a ser en 2011 cercano al 270% cifra que sin duda genera una llamada de alerta.

PD: para analizar y comparar la deuda privada de los países puede consultarse:

http://data.worldbank.org/indicator/FS.AST.PRVT.GD.ZS/countries/1W?display=default