After a few months away, I´m back with a post of a major topic as far as macroeconomic policy is concerned. The endless Greek tragedy. And why is it endless? Basically for three reasons.

The first reason to analyze is the longevity of the crises, almost five years over the edge. Secondly, we need to understand the importance of streamlining the decision-making process and try to remove the eternal bureaucracy that it involves. Last but not least, delve into a deeper topic, which refers to the voluntary choice of the member countries of the European union at the time of transferring the monetary sovereignty. In my opinion this process needs to end. Based on the classic idea of the tragedy , when the end is known , the tragedy is consummated . And I think that we all know which is the end for Greece : a default on its debt , whatever the stated context is.A mi vuelta con el blog depués de un receso, recurro al tema de mayor actualidad en lo que a política macroeconómica se refiere. La interminable tragedia griega”. Y, es tragedia y es interminable básicamente por tres razones.

La primera, porqué un país como Grecia no se merece estar tanto tiempo (casi cinco años) al borde del abismo. Desde el primer rescate financiero, su gente está sufriendo sin saber para qué, ni para cuándo se prevé el final. El segundo motivo es porque la tragedia griega ha puesto de manifiesto la pesada maquinaria europea de toma de decisiones, que se enreda en consultas y reuniones del Consejo Europeo hasta tal punto que es casi imposible seguir los acontecimientos de forma ordenada. Este laberinto decisional implica un riesgo que va más allá del propio problema griego y que se adentra en las tripas de una Unión que tiene todas las papeletas para fracasar en su visión de alcanzar una Unión cada vez más estrecha, que lleve quizás a los Estados Unidos de Europa.

La tercera cuestión tiene que ver con un tema más de fondo, que se refiere a la elección voluntaria de los países miembros a la hora de ceder su soberanía monetaria. Hasta ahora los ejemplos eran casi insignificantes como Ecuador o Panamá, pero el Euro ha demostrado que el concepto de “las áreas monetarias óptimas” no era tan antiguo y, que asimilar un sistema de cambio “super fijo” tiene entre sus riesgos la incertidumbre del “coste de salida” que nadie conoce; pero que, a tenor, de los últimos acontecimientos no son temas despreciables. A Merkel y a Hollande ya se les nota preocupados.

Mi opinión es que este proceso toca a su fin. Y, me baso en la idea clásica de la tragedia. Cuando se conoce el final, la tragedia está consumada; y, en este caso me parece que todos sabemos cuál es el final, al menos para Grecia: un impago de su deuda sea cuál sea el decorado de este último acto y, sea cuál sea el tiempo de representación en la dilatada negociación europea.

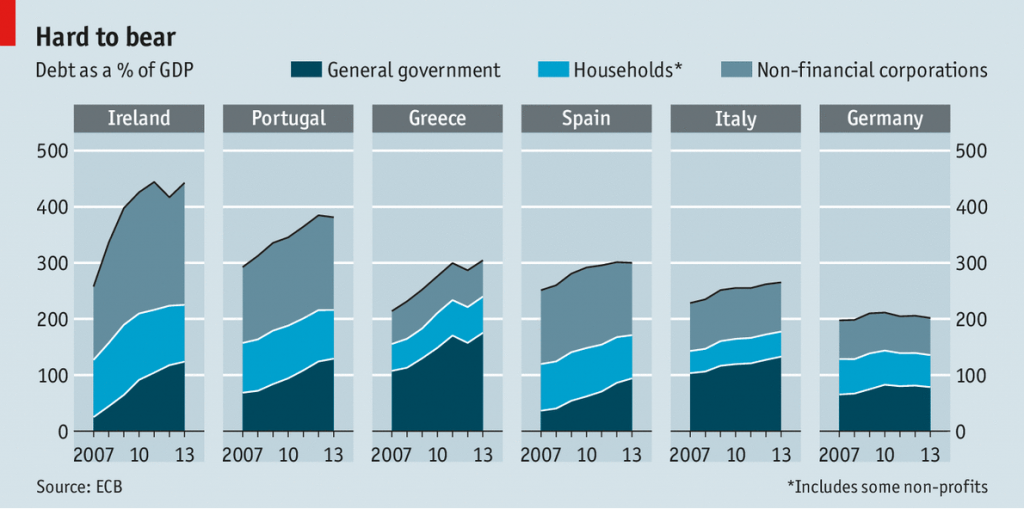

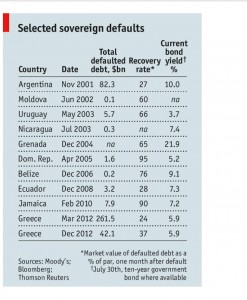

Veamos rápidamente los números para situarnos: Grecia tiene una deuda de unos 315 mil millones , un PIB de unos 200 mil millones, un crecimiento entre 0% y 1% y unos intereses que, en promedio (esto cada vez es más difícil de calcular dada la variedad de mecanismos que se usaron para refinanciar en los últimos años) pueden oscilar entre un 3% y 4%. Para pagar los intereses necesita, aproximadamente, un 5% o 6% de su PIB. Si sigue creciendo a este ritmo y, en teoría, cumple con el rango de déficit/superávit primario de 0% a 1% (lo cual implica menos necesidad de financiamiento) no hay solución posible.

Para muestra un botón, los vencimientos del 2015 representan un 12% del PIB aproximadamente.

Para pagar su deuda necesita que estos números cuadren de alguna forma razonable:

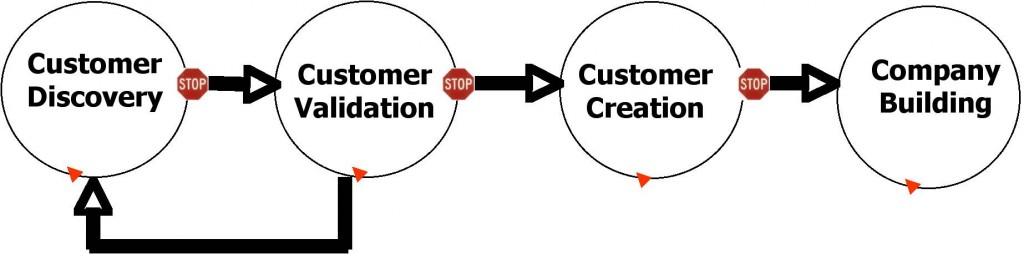

a) Incrementar el crecimiento (recordemos que es una economía con un 26% de sus recursos laborales en paro) a tasas cercanas al 6% sostenido en el tiempo. Este escenario queda descartado como solución en el corto plazo. Más aun conseguir que sea vía inversión y por cuenta externa más que de consumo, lo que implica aún mas sacrificios para la población.

b) Superávit primario del orden del 6% para poder hacer frente a los intereses lo que se logra subiendo impuestos (sin que la actividad no se deprima) a una sociedad que no tiene una estructura institucional consolidada; o, bajando los gastos del Estado (la pregunta es por dónde se puede comenzar, sin que esto signifique un adelanto de las elecciones y vuelta a comenzar). Este escenario también queda descartado en el corto plazo.

c) Que la deuda deje de ser una preocupación para la política económica. Y, esto se logra o bien “reestructurando la deuda” (en cualquier forma: quita, plazos perpetuos, intereses cercanos a cero etc etc). O bien, “dejando el euro y pasando a una moneda nacional” que se pueda devaluar (con el coste que supone un corralito: fuga de divisas y cierre de los mercados) a costa de hacer un default o impago preventivo.

Como se puede observar la tragedia está consumada y el final va depender, no tanto de los griegos sino de los acreedores, que a estas alturas ya valoran el coste de salida del euro, o bien asumiendo el impago, como es obvio, o bien perdonando las deudas, lo cual implica un antecedente desconocido en la UE.

A estas alturas, la UE, el BCE y el FMI actúan como los verdaderos protagonistas de la tragedia, asumiendo que el camino de las reformas llevarán a Grecia a una salida ordenada de su problemática. Pero todos saben que este camino reformista solo supone ganar tiempo, pues no hay nadie que se atreva a decir que subiendo el IVA se recaudará lo suficiente; o, que bajando las pensiones, el gobierno podrá aguantar. Este camino no se puede hacer desde el euro, sino desde una devaluación nominal que permita una primer sinceramiento de la economía. Parece obvio, pero hemos olvidado que la moneda representa dos cuestiones fundamentales: la riqueza de un país, y la confianza de generar más riqueza y pagar las deudas. Así que en este escenario, Grecia debería tener una moneda mas devaluada, sin lugar a dudas.

Esta reflexión no es gratuita en la práctica. El default te saca de los mercados un tiempo mas o menos largo, los capitales huyen. En realidad, la fuga de capitales no es algo nuevo. En abril se fueron del sistema bancario griego 5.000 mil millones de euros y el BCE tiene prestado 80.700 millones en líneas de emergencia, que se garantizan con letras griegas de corto plazo. Europa repudiará esta acción en función de los efectos colaterales que produzca la salida del euro; y, por otra parte en Grecia el fenómeno de la inflación generado por una posible devaluación distorsionará una salida ordenada.

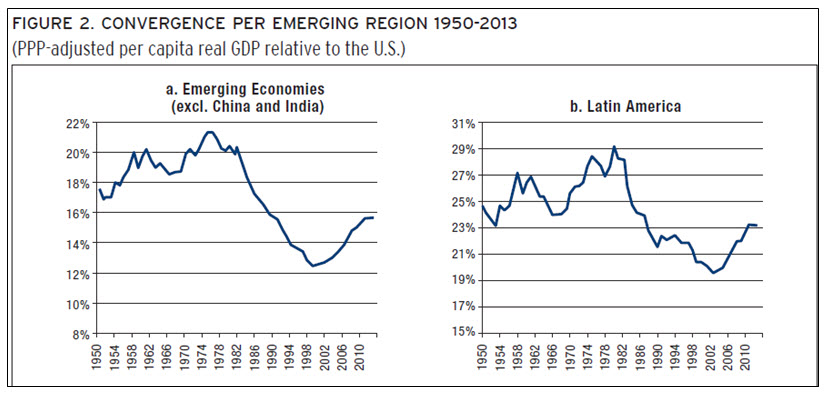

Algunos opinan (entre ellos Klaus Scmidt-Hebbel) que esta conclusión es buena para el mundo, pues se pone en tela de juicio la entrega de la soberanía monetaria a una Unión política sin haber acordado la entrega de soberanía en política fiscal. Así se pone en evidencia que la corrupción del sistema político es mucho más costosa: en inestabilidad política y en subdesarrollo económico. Situaciones como ésta piden a gritos reformas de libro que no funcionan como se esperan y, por último, se hace más evidente el riesgo de la aparición de los populismos.

La segunda razón que mencionamos es que lo que suceda a estas alturas y con dos rescates a cuestas y un tercero en camino, supone que la UE ya no puede echar órdagos a nadie. Los comunicados europeos sobre la tragedia griega ya no se toman en serio en los mercados. Las discusiones en el seno de Europa (tanto de los líderes de los gobiernos como del Eurogrupo –incluido por cierto el FMI- parecen una discusión de patio de vecinos, donde se aspira no ya a una solución para Grecia y los acreedores, sino a disimular actitudes que no resten votos en las circunscripciones nacionales. No es serio que varios millones de griegos se levanten con la incertidumbre de cobrar o no sus pensiones porque una línea del memorándum de Yanis Varufakis incluye una coma en un sitio inadecuado. Ya es hora de tomar de decisiones y decir si los que pierden son los acreedores o son los griegos. La incertidumbre no es un buen consejo en economía y esta tragedia dura cinco años, con lo cual el daño mayor ya está hecho. Pase lo que pase a Grecia nadie le devolverá su bienestar y Europa quedará en el lugar que se merece: “no sabe no contesta”. Los argumentos del “moral hazard” y del “me too” (para ver estos argumentos un excelente artículo de Pablo Gerchunoff y Llach) cada día tienen menos relevancia porque la realidad se impone. Grecia está en quiebra y, también pesan los argumentos políticos. Si Grecia se salva, quien gana políticamente es la izquierda más radical y este factor puede ayudar a que en otros países las ideologías populistas avancen. Pero nuevamente la realidad política puede superarnos y si hay quiebra, es posible que los radicalismos de uno u otro signo salgan todavía más fortalecidos.

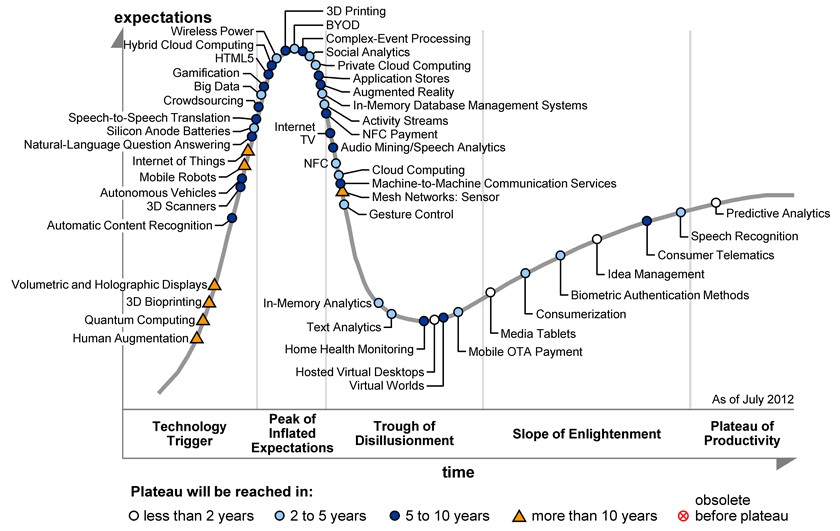

Por último, hagamos una breve referencia al proyecto del euro, que está en tela de juicio con Grecia. Puede iniciarse un efecto dominó que afecte a otros países, cuyo nivel de endeudamiento y déficit público tampoco son viables si tienen que pagar sus deudas en solitario sin la ayuda Europea. En este sentido, si Europa quiere una moneda común, al menos, tendrá que tener una política fiscal común (esto implica renunciar a la soberanía fiscal) y poder emitir eurobonos, porque éstas dos últimas cuestiones son la base de una moneda común). Es la única salida para restablecer la confianza en el sistema y generar expectativas favorables de que las deudas se pagan. En definitiva, supone tener un banco central que puede emitir moneda en la misma denominación que los compromisos que se adquieren. No se puede echar balones fuera durante tanto tiempo porque donde no hay confianza, no hay expectativas. Y, donde no hay expectativas favorables, no puede haber una moneda común. Esto es cierto con Grecia dentro del Euro, o fuera del Euro.

El final dependerá de muchos factores y los resultados sobre los costes y beneficios de salvar o no a Grecia; y, de qué Grecia se quede o no en el Euro están en su fase decisiva. Pero esto no obvia, que la tragedia griega ya toca a su fin. Las expectativas se han desvanecido y la incertidumbre campa por doquier.

Daniel Sotelsek